新闻资讯

news center

听说了吗?

现在凭信用就可以贷款啦!

中小企业融资难融资贵的问题

“全国信易贷平台”正逐一攻克

来看厦门站最新成绩单

累计注册企业11046家

成功贷款24408笔

贷款金额达712.19亿元

这是全国中小企业融资综合信用服务平台(以下简称“全国信易贷平台”)厦门站的最新成绩单。

通过信用手段解决中小企业信息不对称、信用不充分问题,推动企业信用资产变现,有力缓解中小企业融资难、融资贵问题,营造守信受益的良好氛围,进一步优化营商环境。以中小企业、银行、信用服务机构、政府部门、其他金融机构等五大类用户为服务对象,努力打造成为覆盖全国、全金融场景和企业全生命周期的综合性公共服务平台。

今天我们就拿以下两种贷款情况举例说明

对于工程信易贷无需抵押,凭政府中标合同即可贷款

厦门康士达科技有限公司就从全国信易贷平台“工程信易贷”上获得了授信厦门康士达科技常务副总张蔚峰将“工程信易贷”喻作“及时雨”。

没想到这么方便,只要上传政府中标合同即可融资,而且全程网办,当天申请,当天就获得了授信额度。

康士达科技主要为工程提供弱电、网络等整套智能化解决方案。“在我们工程行业,往往需要提前垫资进行施工,企业资金需求量大,如果遇上多个工程同步进行,难免暂时出现资金周转问题。”张蔚峰说,这是工程行业普遍面临的“痛点”,“一方面需要垫资,尽快开工,但另一方面由于自身缺少固定资产抵押,无法直接从银行获得贷款。”据统计,工程建设行业每年仅设备交易就达3万亿元,涉及数十万家中小企业。

针对这一行业“痛点”,“工程信易贷”打造基于政府招投标领域工程建设项目的信易贷,将企业信用转化为有价值的融资资本。据开发方厦门易功成信息技术有限公司董事长陈京鹭介绍,平台用时3年研发,通过对工程行业企业信用数据的收集与分析,形成了一套科学的信用评估体系。通过与全国信易贷平台的系统对接,“工程信易贷”进一步放大了服务效应。

与以往相比,“借助全国信易贷平台,完成融资申请速度更快、资金成本更低,适用面也更广。”截至11月中旬,通过平台已对62户厦门市企业完成预授信。

高新技术中小企业贷专属贷款最高授信三千万,同样是在全国信易贷平台的牵线下厦门中构新材料科技股份有限公司成功对接厦门国际银行的“高新技术中小企业贷”产品融资难问题迎刃而解。中构新材料董事长杨培顺为“高新技术中小企业贷”点赞

整个过程很顺畅,平台出具的信用报告显示我们信用良好,然后国际银行客户经理就联系我们,并很快上门拜访详谈,敲定了授信方案,在短时间内解决了资金需求。

中构新材料董事长杨培顺介绍说,公司是钢结构楼层细分领域的领军企业,今年入选了厦门首批“三高”企业名单。由于公司所接工程的资金回款较慢,项目账期较长,产生了贷款需求,而咨询了多家银行之后未能寻求到合适的融资方式。抱着试一试的心态,公司在全国信易贷平台微信公众号(“信易云”)登记了融资需求。平台融资顾问根据企业实际条件,通过系统智能匹配为企业推荐了厦门国际银行“高新技术中小企业贷”产品。

杨培顺说,和以往的贷款流程相比,因为有了平台大数据支持,“高新技术中小企业贷”从申请、获批、签约到放款一气呵成,很快就拿到了三年1500万元的授信。

高新技术中小企业贷是厦门国际银行针对有一定经营规模的高新技术企业,结合其经营情况核定额度的综合授信产品,授信金额最高3000万元。“三高”企业只要通过全国信易贷平台发布融资需求,就可以通过平台智能匹配多个银行授信产品。目前,厦门国际银行有12款产品入驻全国信易贷平台,近两个月来,已通过平台成功为企业放款70余笔。

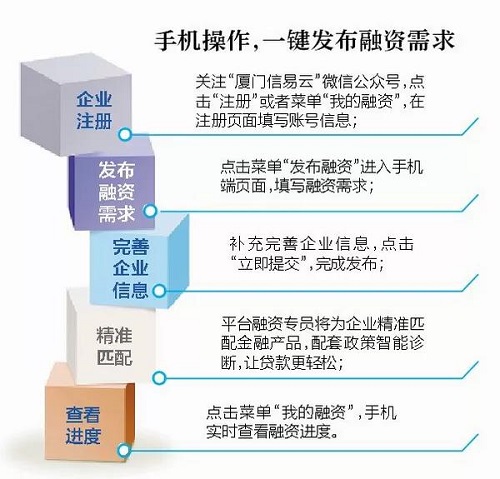

怎么加入平台申请贷款呢?

手机操作特别简

一键发布您的融资需求

平台积极打造“厦门样板”在全国形成了可复制可推广的经验,推动全国信易贷平台在全国各城市快速落地运营。

11月11日,我市出台了《厦门市创新信用应用机制提升金融服务中小企业能力实施方案》,从夯实融资平台基础工作、加快培育和发展壮大信用服务产业、推动金融服务与产品创新、强化金融风险规范、实施守信激励、开展兼顾公益性和市场化信用培训、积极探索失信企业的信用修复路径、推动融资平台在全国落地等八大方面,提出了28项工作任务,并落实到各责任单位。

我们都知道轻资产,缺抵押物,经常是小微企业融资路上的拦路虎。但全国信易贷平台深化信用信息共享帮助企业增信融资

全国信易贷平台有关工作人员表示,这种情况下,信用是中小企业最好的资产,但中小企业往往又面临信息不全面、信息不对称的问题。对此,全国信易贷平台以信用为核心,依托全国信用信息共享平台归集的公共信用信息,以大数据、智能风控等金融科技为支撑,深化信用信息共享应用,帮助中小企业“增信”。

平台归集了红黑名单、行政许可、行政处罚、异常经营、社保、税务等信息,汇聚银行和非银机构的企业信贷信息、信用服务机构的企业信用数据等,形成多维度信用信息,满足各类金融机构不同风险偏好、对不同区域经济特点和不同行业企业特征进行信用评价和精准识别风险的大数据需求。

平台利用公共信用综合评价作为基础授信参考,通过信用报告、信用评分、企业画像等信用产品,充分挖掘中小企业的信用水平,让信用良好的企业提高融资便利可得性;依托平台以及“信用中国”网站开展失信联合惩戒,让失信企业“寸步难行”。

提供精准的服务

构建金融服务生态圈

是全国信易贷平台的一大亮点!

厦门市发改委联合厦门银保监局、市金融局等部门及监管单位邀请地方法人金融企业及分支机构入驻,整合与政府合作的金融产品进平台,根据企业实际情况为其“量体裁衣”,提供精准服务,满足企业多场景、个性化的资金需求。

“全国信易贷平台就像一个大超市,汇集了各类普惠金融产品和服务,实现中小企业与金融机构的双向对接、自主选择。”在厦门国际银行人力资源总监黄志如看来,全国信易贷平台拓宽了普惠金融产品的推广渠道,帮助银行等金融机构更精准高效地对接客户,利于金融机构打造中小企业服务品牌。

黄志如说,全国信易贷平台多维度的大数据,为高效信贷风控提供了支持。“目前,中小企业客户通过平台注册并选择银行产品,平台能够快速出具企业的第三方信用报告,为银行贷款审查审批提供重要参考。未来随着全国数据的归集及信用信息对银行机构分享,将有助于银行建立高效智能化的风控体系,较传统全线下授信作业模式节省了人力资源,一定程度上将降低银行授信成本投入。”

目前,全国信易贷平台厦门站入驻金融机构超过37家,涵盖银行、担保、保险、小额贷款公司、融资租赁公司、保理公司等各种金融机构,发布特色金融产品超过170余项,并汇聚3家优质社会信用服务示范机构提供丰富多样的信用服务,构建了完整的金融服务生态圈。

同时,我市率先探索“信用+科技+普惠金融”创新应用,接入“工程信易贷”服务模块,充分利用“易工程”在全国工程行业领域的大数据多年深耕优势,牵手邮储银行总行,并与全国信易贷平台进行系统对接,借助行业信用报告辅助金融机构对中标企业进行授信,为细分领域上下游企业提供资金支持。

平台还有这四大优势赋能中小企业融资

大数据支撑

健全信用信息归集共享机制

依托全国信用信息共享平台,归集了44个国家部委、31个省市地方政府以及第三方机构470多亿条、涵盖3400多万家企业的信用信息,包括红黑名单、行政许可、行政处罚、异常经营、社保、税务等信息。全国信易贷平台还将汇聚企业注册登记信息、金融机构的企业信贷信息、信用服务机构的企业信用数据以及各地方的融资服务信息等,形成全国中小企业信息交换枢纽。

信用赋能

提高贷款发放效率

利用全覆盖、标准化、动态化的公共信用综合评价作为基础授信参考,汇聚优质社会信用服务示范机构提供的信用报告、信用评分、企业画像等信用产品,有效缓解中小微企业与金融机构之间信息不对称、信用不充分问题,助力金融机构精准识别中小企业信用风险,降低授信成本,提升金融机构的成功获客以及融资对接转化率。

金融科技服务

为中小企业提供融资便利

为中小企业提供登记注册、用户身份校验、融资需求发布、智能匹配撮合、智能催收、服务成效评估等功能,实现银企高效对接,打造一站式融资服务平台;利用人工智能、大数据技术提供贷前智能反欺诈、贷中审查评估、贷后跟踪预警,强化全流程风险管控,不断提升平台服务效率和用户体验。

政策加持

创新“信易贷”产品和服务

引导各级政府设立中小企业融资支持政策(信贷风险补偿资金或信用保证基金、贷款贴息、应急周转金等),或联合保险、担保、金融机构一起创新设计信用担保融资产品,汇聚多种金融服务模式,建立多层次风险缓释机制,实现多方共担信贷风险,进一步提高平台服务效率和帮扶政策实效。

厦门金圆投资集团有限公司、厦门日报社新媒体中心联合出品